宝龙地产重组21亿美元境外债:以“股价翻4倍”抵债,未来八年储备140亿现金

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

从提出方案到签订,宝龙地产(01238.HK)的境外债重组用时两个月。

近期,宝龙地产境外债重组踏出关键性一步,于2月23日与初始参与债权人签订了重组支持协议,初始参与债权人所占债务,占其目前债务未偿本金总额的30.3%。

去年12月,宝龙地产与特别小组成员订立重组条款书,该小组成员分别持有其计划债务及现有票据未偿还本金总额约27%及35.6%,构成了宝龙地产的初始参与债权人,也是如今签订重组支持协议的主要人群。

这是其经过数月努力,聘请专业顾问与债权人进行建设性对话后的成果。获得30.3%债务持有人支持后,针对尚未签署重组支持协议的债权人,宝龙地产请求他们尽快加入,并设置了同意费用作为激励。

同意费用主要有两种:一是提早同意费,于香港时间3月24日下午五时正,符合条件的债权人加入重组支持协议,将获得相当于债务本金总额0.15%的提早同意费;

二是基本同意费用,于香港时间4月26下午五时正加入重组支持协议,将获得债务本金总额0.3%的基本同意费用。

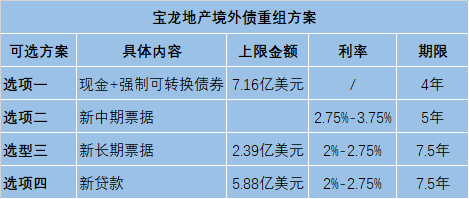

根据协议条款书,宝龙地产境外债解决方案包括4个选项:选项一为现金及证券固定组合,本金总额不能超7.16亿美元;选项二为部分或全部新中期票据;选项三为部分或全部新长期票据,不得超过2.39亿美元;选项四为部分或全部新贷款,不得超过5.88亿美元。

其中,选项一的证券,既包括宝龙商业(09909.HK)的普通股,其为宝龙地产旗下商管上市平台;也包括强制可转换债券,即可转换为宝龙地产股份的强制可转换债券。

宝龙地产每股转换价为3.35港元,宝龙商业的每股交换价为12港元。而且,这些股份将被禁售,四年内每年撤销25%的禁售。

如果选项一、三、四的权益总额,分别超过各选项的最高金额,超额金额将加至选项二权益;此外,如果债权人未能在指定限期前,提交所选选项,将被视为已选择选项二,并获分配本金总额,相当于债权人深锁的新中期票据。

重组生效截止日期,宝龙地产设定为2024年9月30日。

四个重组方案中,宝龙地产和宝龙商业股份均被纳入。截至2月26日收盘,宝龙商业收盘价为每股2.87港元,若以12港元转化价估算,相当于在未来的四年中,宝龙商业股票需要增值4倍多,债权人才能实现“等价交换”。

宝龙地产也是如此,2月26日报收每股0.71港元,以3.35港元转换价估算,未来四年股票需要升值近4.7倍。

自2019年上市以来,宝龙商业股价于2021年5月达到最高点,每股超25港元;而宝龙地产股价最高每股曾超7港元,两支股票未来能否回升至转换价,需要债权人做判断。

据搜狐财经统计,宝龙地产目前尚未偿还完毕的美元债共10只,合计金额超21.16亿美元,主要包括2022年7月票据、2022年11月票据、2023年7月票据、2024年7月票据、2026年1月票据、2025年12月票据、2024年8月票据、2025年4月票据及2026年5月票据等现有票据。

此外,龙光地产境外还有多笔银团贷款,未偿还金额尚未可知,包括2019年银团贷款、2020年澳门银团贷款、2020年香港银团贷款及2021年银团贷款等现有贷款。

企业预警通则显示,宝龙地产目前的存续的中资美元债有9只,存续余额为21.188亿美元,其中11.677 亿美元已违约,涉及7只债券。

去年6月,宝龙地产曾对3笔票据进行交换要约,作为交换代价的一部分,2024年7月新票据、2025年12月新票据、2026年1月新票据分别以新年利率计息;此外,其还针对2024年8月票据、2025年4月票据及2026年5月票据等5笔票据进行同意征求。

如今,宝龙地产将交换要约后的三笔新票据,连同其他美元债进行整体重组,欲一举解决境外债压力,谋求成为宽裕的缓冲期。

宝龙地产称,将尽快按重组支持协议启动整体解决方案的实施过程。自2023年第四季度至2032年底期间投资物业销售产生的现金总额预计约为49.06亿元。预计可用于偿还境外水平债务的累计应占现金流量净额约为140.33亿元。

但从债务分布来看,宝龙地产境内债也并不轻松。企业预警通显示,其旗下主要发债平台宝龙实业目前存续债券13只,存续规模72.73亿元,其中9.3亿元于2024年到期。

作为房地产领域为数不多的 “住宅+商业”双上市平台的房企之一,宝龙即便有商业的加持,也未入如其它闽系房企那样激进,但也在无法避免的陷入现金流困境。

地产下行之下,其销售规模也在大幅度萎缩,2023年录得合约销售额为275.24亿元,同比减少32.79%。2024年1月,单月销售额仅11.21亿元。

宝龙实业近日公告称,“20宝龙MTN001”应于2月27日偿付的3500万本金及对应利息,由于受宏观环境及行业环境影响,公司经营情况大幅下滑,兑付本息存在不确定性。

2月22日,建设银行再次延长 “20宝龙MTN001” 持有人会议表决时间,从2月22日延长至2月26日。

境外债、境内债双重压力之下,宝龙地产需要一场破局,以时间换空间,这也是大多数出险民营房企正在闯的关。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。